金融資産を活かす:流動化証券の仕組みと活用

投資の初心者

流動化証券って、なんだか難しそうな名前ですよね。具体的にどんなものなんですか?

投資アドバイザー

そうですね、少し難しいかもしれません。簡単に言うと、例えば住宅ローンをたくさん集めて、それらを元に新しい証券を作り、投資家がそれを買うことで資金を集める仕組みです。住宅ローンという、本来すぐに現金化できないものを、証券という形で現金のように扱えるようにするので「流動化」と呼ぶのです。

投資の初心者

なるほど!住宅ローンをまとめたものが証券になって、それを投資家が買うことで、住宅ローンを組んだ会社は早くお金を回収できるんですね。でも、もし住宅ローンを払えない人が増えたら、その証券の価値はどうなるんですか?

投資アドバイザー

良い質問ですね。もし住宅ローンを返済できない人が増えると、その証券から得られるお金が減ってしまうので、証券の価値も下がってしまいます。ですから、流動化証券には、どれくらいリスクがあるかを評価する仕組みがあるんです。リスクが高いほど、投資家は高いリターンを求めるので、金利も高くなる傾向があります。

流動化証券とは。

流動化証券とは、「投資」の世界で使われる言葉で、住宅ローンやリース、クレジットカード、様々な貸付債権など、契約を結んだ人々の間で発生するお金の流れを基にして発行される証券のことです。これにより、資金を出す側の危険負担とは関係なく、お金の流れそのものが持つ危険度に応じて資金を集めることができます。

流動化証券とは何か

流動化証券とは、会社や金融機関が持つ住宅ローンやリース債権などを基に発行される証券です。これによって、通常は満期まで持っている資産を証券として投資家に販売し、早く資金を得ることができます。会社はこれにより、経営をスリム化したり、資金調達の方法を増やしたりできます。投資家にとっては、今まで投資できなかった資産に投資する機会が得られ、投資の分散につながります。流動化証券は金融市場で重要な役割を果たし、経済を活発にする可能性があります。ただし、複雑な金融商品なので、リスク管理が大切です。最近では、環境や社会に配慮した持続可能な流動化証券も出てきており、社会貢献の新しい手段として注目されています。技術の進歩で、流動化証券の作成や取引が効率化され、多くの会社や投資家が利用できるようになることが期待されます。しかし、過去には複雑な流動化商品が問題を起こしたこともあり、その教訓を生かして、より健全な市場を目指す必要があります。

| 項目 | 説明 |

|---|---|

| 流動化証券とは | 住宅ローンやリース債権などを基に発行される証券 |

| 会社のメリット | 経営のスリム化、資金調達の多様化 |

| 投資家のメリット | 投資機会の拡大、投資の分散 |

| 注意点 | リスク管理の重要性、過去の問題事例 |

| 最近の動向 | 持続可能な流動化証券の登場、技術による効率化 |

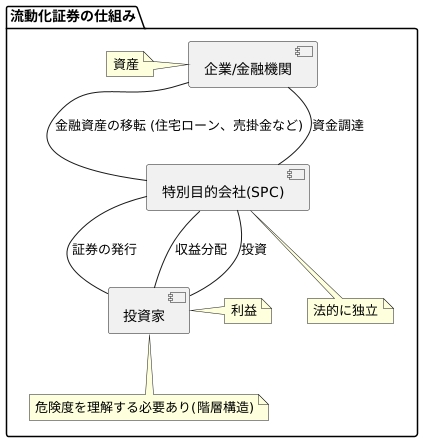

流動化証券の仕組み

流動化証券とは、企業や金融機関が持つ様々な金融資産を、まとめて別の組織に移し替え、それを元に新たな証券を発行する仕組みです。まず、企業などが保有する住宅ローンや売掛金といった資産を、特別目的会社という、このためだけに作られた会社に移します。この特別目的会社は、移された資産から生まれるお金の流れを担保にして、投資家向けの証券を発行します。投資家がこの証券を購入することで、企業などは資金を調達できます。特別目的会社は、資産の管理と、投資家への収益分配を行います。この仕組みの重要な点は、特別目的会社が元の企業から法的に独立していることです。これにより、元の企業の経営状況が悪化しても、流動化証券の価値に直接的な影響が出にくくなります。投資家は、特別目的会社が持つ金融資産から得られるお金の流れに基づいて、利益を得ます。流動化証券は、危険度と収益性の異なる複数の階層に分けられることが一般的です。これにより、投資家は自身の危険に対する許容度に応じて、適切な証券を選ぶことができます。しかし、階層構造が複雑であるため、投資家はそれぞれの危険度を十分に理解する必要があります。

流動化証券の利点

流動化証券は、発行体と投資家の双方に多くの恩恵をもたらします。発行体である企業や金融機関にとっては、まず、貸借対照表の効率化が挙げられます。換金性の低い資産を証券という形に変えることで、資金を早期に回収し、新たな事業への投資に活用できます。また、資金調達の多様化にもつながります。銀行からの借り入れだけでなく、市場から直接資金を調達することで、資金調達の選択肢を増やし、金利変動の影響を緩和できます。さらに、信用リスクの軽減も期待できます。特別目的会社を通じて組成されるため、発行体の信用力とは関係なく投資家に提供されます。これにより、発行体の信用力が低い場合でも、低い金利で資金を調達できる可能性があります。一方、投資家にとっては、新たな投資の機会が得られることが最大の利点です。これまで投資が難しかった資産への投資が可能になり、資産運用の分散化に貢献します。また、リスクと収益性の異なる複数の区分から選択できるため、自身の投資目標やリスクに対する考え方に合わせて投資できます。さらに、換金性の向上が期待できます。流動化証券は、証券取引所で取引されるため、必要に応じて売買でき、資金の柔軟な運用が可能です。

| メリット | 発行体 | 投資家 |

|---|---|---|

| 貸借対照表の効率化 | 換金性の低い資産を証券化し、資金を早期回収 | – |

| 資金調達の多様化 | 銀行融資以外に市場からの直接調達が可能 | 新たな投資機会の提供(これまで投資が難しかった資産への投資) |

| 信用リスクの軽減 | 特別目的会社を通じた組成により、発行体の信用力に左右されにくい | リスクと収益性の異なる区分から選択可能 |

| 換金性の向上 | – | 証券取引所での取引により、必要に応じて売買可能 |

流動化証券のリスク

流動化証券は、資金調達の円滑化に貢献する一方で、いくつかの注意すべき危険性も内在しています。 その一つが信用に関する危険です。流動化証券の価値は、その裏付けとなる様々な金融資産が生み出す収入に大きく左右されるため、これらの資産の信用状況が悪化すると、投資家は損失を被る可能性があります。 たとえば、住宅ローンを担保とする流動化証券では、住宅ローンの返済が滞ると、証券の価値が大きく下がる可能性があります。

次に、換金性に関する危険も考慮が必要です。市場の状況によっては、流動化証券をすぐに現金化することが難しい場合があります。 特に、金融市場が不安定な時期には、市場での取引が減少し、売りたい時に売れない状況に陥る可能性があります。 また、金利変動に関する危険も見過ごせません。 金利が上昇すると、一般的に流動化証券の価格は下落します。 特に、金利が変動するタイプの金融資産を裏付けとする流動化証券は、金利上昇の影響を受けやすい傾向があります。

さらに、構造が複雑であるため、投資家は内容を十分に理解した上で投資を行う必要があります。 投資を行う際には、専門家からの助言を得ることも有効な手段です。

| 危険性 | 内容 | 具体例 | 対策 |

|---|---|---|---|

| 信用に関する危険 | 裏付け資産の信用状況悪化による価値低下 | 住宅ローンの返済遅延による住宅ローン担保証券の価値低下 | 裏付け資産の信用状況を分析する |

| 換金性に関する危険 | 市場状況による現金化の困難性 | 金融市場不安定時の取引減少による売却困難 | 市場の流動性を確認する |

| 金利変動に関する危険 | 金利上昇による価格下落 | 金利変動型資産を裏付けとする証券 | 金利動向を予測する |

| 構造の複雑さ | 内容理解の難しさ | – | 専門家への相談 |

流動化証券の今後の展望

流動化証券市場は、社会情勢や技術革新の影響を受けながら、今後も変化していくと考えられます。近年注目されているのは、環境、社会、企業統治を考慮した、持続可能な流動化証券です。投資家の関心は経済的な利益だけでなく、社会への貢献にも向けられており、今後ますます需要が高まるでしょう。また、情報技術の進展により、証券の組成や取引がより効率化されると期待されています。分散型台帳技術や人工知能の活用によって、透明性の向上や取引費用の削減が見込まれ、市場への参加が容易になることで、市場全体の活性化に繋がるでしょう。さらに、法規制の変更も市場に大きな影響を与える可能性があります。金融危機以降、規制が強化されてきましたが、健全な市場発展を促すための緩和や、新たな危険に対応するための強化など、様々な動きが予想されます。市場参加者は、常に最新の情報に注意し、適切な危険管理を行う必要があります。流動化証券市場は、今後も進化を続け、金融市場において重要な役割を担っていくでしょう。

| 変化の要因 | 内容 | 影響 |

|---|---|---|

| 社会情勢 | 環境、社会、企業統治を考慮した持続可能な流動化証券への関心の高まり | 持続可能な流動化証券の需要増加 |

| 技術革新 | 分散型台帳技術や人工知能の活用 | 透明性の向上、取引費用の削減、市場への参加の容易化、市場全体の活性化 |

| 法規制の変更 | 金融危機後の規制強化、健全な市場発展を促すための緩和、新たな危険に対応するための強化 | 市場への大きな影響(内容は不確定) |