米国の金融を支える仕組み:連邦準備制度を徹底解説

投資の初心者

先生、投資の勉強をしているのですが、「FRS」という言葉が出てきました。これはどういう意味なのでしょうか?

投資アドバイザー

FRSは、日本語では「連邦準備制度」と言います。アメリカの中央銀行制度のことで、アメリカの経済や金融政策をコントロールする非常に重要な役割を担っています。

投資の初心者

アメリカの経済をコントロールする、ですか。具体的にはどんなことをするんですか?

投資アドバイザー

例えば、金利を上げたり下げたりすることで、物価の安定や雇用の最大化を目指しています。また、金融機関の監督や、決済システムの維持なども行っていますよ。

FRSとは。

「資産運用」の分野で使われる言葉である『FRS』(米国の金融を管理する仕組み。具体的には、連邦準備制度理事会、連邦公開市場委員会、連邦準備銀行をまとめて指します。これは、日本でいう日本銀行のような、アメリカの中央銀行制度のことです。)について説明します。

連邦準備制度とは何か

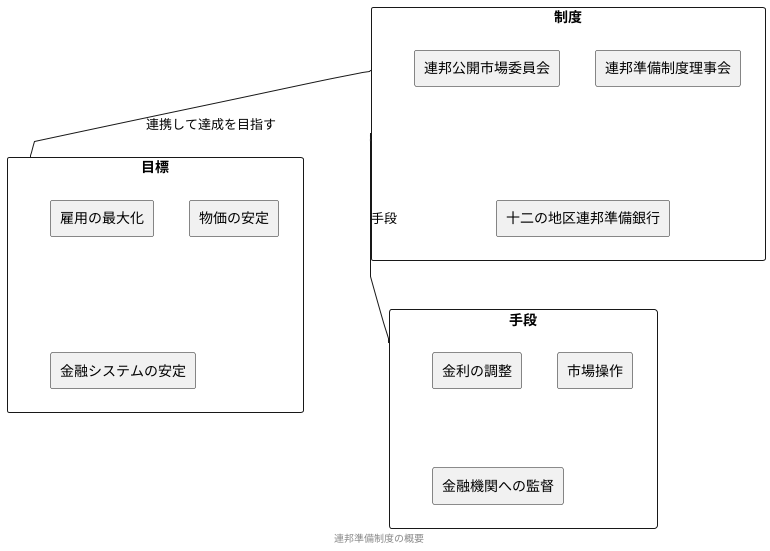

連邦準備制度は、米国の金融を司る中枢機関であり、日本における日本銀行に相当します。この制度は、連邦準備制度理事会、連邦公開市場委員会、そして十二の地区連邦準備銀行という複数の組織で構成されています。これらの組織が連携し、雇用の最大化、物価の安定、金融システムの安定という三つの目標達成を目指しています。

その手段として、金利の調整や市場操作を行い、金融機関への監督も行います。特に、政策金利の変更は、住宅ローンの金利や企業の投資判断に影響を与えます。量的緩和政策は、株価や為替レートに影響を及ぼすことがあります。連邦準備制度議長の声明は市場に大きな影響を与えるため、注意が必要です。このように、連邦準備制度の動向は、米国経済だけでなく世界経済にも影響を与えるため、常に注目されています。

連邦準備制度理事会の役割

連邦準備制度の中核を担う連邦準備制度理事会は、七名の理事で構成され、理事は大統領が指名し、上院の承認を経て任命されます。その任期は十四年と長く、政治からの独立性が保たれています。理事会は、金融政策の決定、銀行に対する監督、金融システムの安定維持という重要な役割を担っています。金融政策の決定では、連邦公開市場委員会に参加し、金利の設定や市場操作に関する意思決定を行います。銀行の監督においては、銀行の健全性を維持し、金融システムの安定を守るため、様々な規則を設け、経営状況を監視します。さらに、金融システムの安定のため、金融危機時には資金を供給し、緊急の融資を行うことで、混乱を鎮めます。理事会の決定は経済全体に大きな影響を与えるため、市場参加者は理事会の動向を注視しています。特に、金利の変更は住宅ローンの金利や企業の投資判断に影響するため、その発言や動きは常に分析されています。理事会は、経済の安定と成長のため、長期的な視点を持って政策を行うことが求められます。

| 項目 | 内容 |

|---|---|

| 構成 | 7名の理事 |

| 理事の選任 | 大統領が指名し、上院が承認 |

| 任期 | 14年 (政治的独立性) |

| 役割 | 金融政策の決定、銀行監督、金融システム安定維持 |

| 金融政策 | 連邦公開市場委員会に参加し、金利設定や市場操作を決定 |

| 銀行監督 | 銀行の健全性維持、経営状況の監視 |

| 金融システム安定 | 金融危機時に資金供給、緊急融資 |

| その他 | 市場参加者は理事会の動向を注視 |

連邦公開市場委員会の決定

連邦公開市場委員会は、米国の金融政策を決定する重要な機関です。年8回開催される会合で、政策金利の誘導目標を設定し、公開市場操作を通じて目標を達成します。政策金利の引き上げは物価上昇を抑制し、引き下げは景気刺激を目的とします。量的緩和や将来の金融政策の方針を事前に示すことで市場の安定化を図る政策も実施します。委員会の決定は米国経済のみならず、世界経済にも大きな影響を与えるため、市場参加者はその動向を注視しています。特に政策金利の変更は、為替や株価に大きな影響を与えることがあります。委員会は、経済状況や物価の動向を総合的に判断し、適切な金融政策を決定することで、米国の経済の安定と成長に貢献しています。

| 項目 | 内容 |

|---|---|

| 役割 | 米国の金融政策を決定 |

| 開催頻度 | 年8回 |

| 主要な決定事項 | 政策金利の誘導目標設定 |

| 政策手段 | 公開市場操作、量的緩和、フォワードガイダンス |

| 政策金利引き上げ | 物価上昇の抑制 |

| 政策金利引き下げ | 景気刺激 |

| 影響 | 米国経済および世界経済 |

| 市場の注目点 | 政策金利の変更(為替、株価に影響) |

| 目的 | 米国の経済の安定と成長 |

地区連邦準備銀行の役割

アメリカ合衆国は十二の地域に分けられ、それぞれの地域に地域連邦準備銀行が置かれています。これらの銀行は、各地域の金融機関への支援、経済状況の調査と分析、そして連邦準備制度全体の政策実行を支えるという大切な役目を担っています。具体的には、地域の銀行に対し、決済の支援や資金の貸し付けなどを行っています。また、各地域の経済状況を詳しく調べ、その結果を連邦準備制度理事会などに報告することで、金融政策の決定に貢献しています。さらに、連邦準備制度全体の政策を支えるため、市場操作の実行や、金融機関への規則適用と監督も行っています。地域連邦準備銀行は、それぞれの地域の経済事情に詳しく、地域の実情に合った政策を提案できます。また、地域の経済状況を把握することで、金融危機が起きた際に、素早く適切な対応が可能です。地域連邦準備銀行の総裁は、連邦公開市場委員会の一員として、金融政策の決定に参加します。地域経済の専門家として、委員会において、地域経済の視点を取り入れた政策を提案することで、より偏りのない金融政策の実現に貢献しています。連邦準備制度は、中央の連邦準備制度理事会と、地方の地域連邦準備銀行が協力することで、アメリカ経済全体の安定と成長を目指しています。

| 項目 | 内容 |

|---|---|

| 地域連邦準備銀行の数 | 12 |

| 役割 |

|

| 政策決定への参加 | 各総裁が連邦公開市場委員会(FOMC)の一員として参加 |

| 貢献 |

|

連邦準備制度の独立性

連邦準備制度(以下、制度)の最も重要な特徴の一つは、政治からの独立性です。この独立性により、制度は短期的な経済変動や政治的な圧力に左右されず、長期的な視点を持って金融政策を実行できます。制度の理事の任期が14年と長く、予算が議会の承認を必要としない点が、その独立性を支えています。政治からの独立性があるからこそ、物価の安定や金融システムの維持といった長期的な目標を追求できるのです。もし制度が政治的な影響を受けやすい場合、短期的な景気対策として過度な金融緩和策や金融機関への規制緩和が行われ、長期的には経済の不安定化を招く可能性があります。投資家は、制度が安定した金融政策を遂行すると信じているため、安心して長期的な投資を行えます。しかし、独立性は完全無欠を意味しません。過去には政策判断が誤っていたと評価されることもあります。したがって、制度は政策決定過程を公開し、透明性を高めることで、国民の理解と支持を得ることが不可欠です。また、政策に対する責任を明確にし、国民からの批判や意見を真摯に受け止める必要があります。制度の独立性は、経済の安定と成長に不可欠な要素であり、その維持には透明性と責任を意識し、国民からの信頼を得ることが重要です。

| 特徴 | 詳細 | 重要性 |

|---|---|---|

| 政治からの独立性 | 理事の任期14年、予算は議会の承認不要 | 短期的な圧力に左右されず、長期的な視点で金融政策を実行可能 |

| 追求する目標 | 物価の安定、金融システムの維持 | 長期的な経済の安定化 |

| 独立性の維持 | 政策決定過程の公開、透明性の向上、責任の明確化、国民からの意見を尊重 | 国民の理解と支持を得て、信頼を維持 |

| 独立性が低い場合 | 短期的な景気対策に偏り、過度な金融緩和や規制緩和が行われる | 長期的には経済の不安定化を招く可能性 |

連邦準備制度の金融政策手段

中央銀行は、経済の状況に合わせて様々な金融政策を用いて、雇用の最大化、物価の安定、金融システムの安定を目指しています。主な手段として、市場操作、政策金利の調整、預金準備制度があります。市場操作とは、中央銀行が市場で国債などを売買し、資金の量を調整することです。国債を買えば市場にお金が流れ込み、金利が下がる傾向になります。逆に、国債を売れば市場からお金が吸収され、金利が上がる傾向になります。政策金利の調整は、中央銀行が金融機関にお金を貸す際の金利や、金融機関同士がお金を貸し借りする際の金利の目標水準を変えることです。政策金利を上げれば、企業の借り入れ費用が増え、投資が抑えられるため、景気の過熱を抑える効果があります。逆に、政策金利を下げれば、企業の借り入れ費用が減り、投資が促されるため、景気を刺激する効果があります。預金準備制度とは、金融機関が預金の一定割合を中央銀行に預けることを義務付ける制度です。預金準備率を上げれば、金融機関が貸し出せるお金が減り、お金の供給が抑えられるため、物価上昇を抑える効果があります。逆に、預金準備率を下げれば、金融機関が貸し出せるお金が増え、お金の供給が促されるため、景気を刺激する効果があります。

| 金融政策 | 内容 | 効果 |

|---|---|---|

| 市場操作 | 国債などの売買による資金量の調整 | 国債購入: 金利低下、国債売却: 金利上昇 |

| 政策金利の調整 | 金融機関への貸出金利や金融機関同士の貸借金利の目標水準変更 | 金利上昇: 景気抑制、金利低下: 景気刺激 |

| 預金準備制度 | 預金の一定割合を中央銀行に預ける義務 | 準備率上昇: 物価上昇抑制、準備率低下: 景気刺激 |