危険負担に対する対価:リスクプレミアムとは

投資の初心者

先生、『リスクプレミアム』って言葉の意味がよく分かりません。簡単に教えてもらえませんか?

投資アドバイザー

いいですよ。リスクプレミアムは、簡単に言うと「危険な投資をする代わりに、どれだけ上乗せで儲けられるかの見込み」のことです。例えば、安全な国債と、ちょっと危ない会社の株があったとします。株の方が危険な分、儲かる可能性も高いですよね?その儲けの差がリスクプレミアムなんです。

投資の初心者

なるほど!安全なものと比べて、危険なものに投資するから、その分、余分にお金がもらえる可能性があるってことですね。でも、それって、あくまで「可能性」ですよね?

投資アドバイザー

その通りです。「可能性」なんです。リスクプレミアムは、あくまで投資家が期待する儲けの「見込み」であって、必ず儲かるわけではありません。リスクが高いということは、損をする可能性も高いということですからね。

リスクプレミアムとは。

『危険負担手当』という、資金を投じることに関する言葉があります。これは、債務不履行のような危険を負うことへの対価を意味します。具体的には、危険性のある資産から得られると予想される収益率から、危険性のない安全な資産の収益率を差し引いた金額のことです。

危険資産への投資と期待される対価

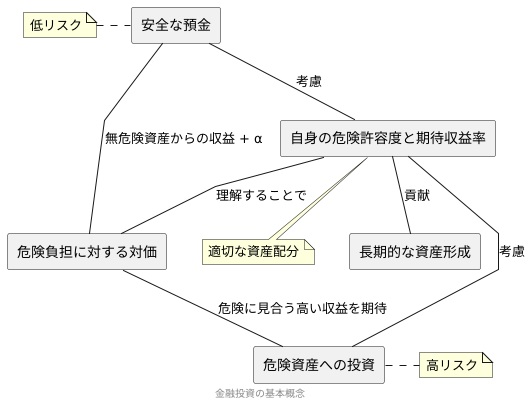

金融の世界では、安全な預金と高収益が期待できる危険資産への投資という二つの選択肢があります。ここで重要なのが「危険負担に対する対価」という考え方です。これは、投資家が危険資産に投資する際、無危険資産から得られる収益に上乗せして期待する追加的な収益のことです。危険資産は価値が下がる可能性があり、投資家はその危険に見合うだけの高い収益を期待します。危険度が高いと認識される資産ほど、高い危険負担に対する対価が求められます。例えば、新興国の株式や信用格付けの低い企業の債券は、先進国の優良企業の株式や債券よりも高い対価が設定される傾向にあります。投資家は自身の危険許容度と期待収益率を考慮し、適切な資産配分を行う必要があります。危険負担に対する対価を理解することで、より合理的な投資判断が可能になり、長期的な資産形成につながります。

危険負担に対する対価の計算方法

危険負担に対する対価とは、投資家が危険を冒して資産に投資する際、どれだけの収益を期待するかを示す指標です。その算出方法は、期待される収益率から、ほぼ無危険と考えられる資産の収益率を差し引くことで求められます。例えば、株式投資で年間10%の収益が見込まれ、国債のような安全な資産の利回りが2%の場合、危険負担に対する対価は8%となります。ここで重要なのは、将来の収益はあくまで予測であり、過去のデータや市場の動向を基に算出されるものの、実際の結果と異なる可能性がある点です。また、無危険資産の収益率としては、一般的に国債の利回りが用いられます。これは、国債が国によって保証され、債務不履行のリスクが非常に低いと考えられるためです。危険負担に対する対価を計算することで、投資家は自身の危険に対する許容度と照らし合わせ、どの資産が適切かを判断することができます。ただし、これはあくまで投資判断の一要素であり、企業の経営状況や経済全体の動向など、多角的な視点からの検討が不可欠です。

| 項目 | 説明 |

|---|---|

| 危険負担に対する対価 | 投資家が危険を冒して投資する際に期待する収益の指標 |

| 算出方法 | 期待される収益率 – 無危険資産の収益率 |

| 例 | 株式投資の期待収益率 10%, 国債利回り 2% の場合、危険負担に対する対価は 8% |

| 注意点 | 将来の収益は予測であり、実際の結果と異なる可能性がある |

| 無危険資産の収益率 | 一般的に国債の利回りを使用 |

| 目的 | 投資家が自身の危険許容度と照らし合わせ、適切な資産を判断 |

| その他 | 投資判断の一要素であり、多角的な視点からの検討が必要 |

危険負担に対する対価に影響を与える要因

危険負担に対する対価、つまり投資家が危険を冒すことによって期待する見返りの大きさは、様々な要因によって変動します。最も重要な要素は、投資家がどれだけ危険を感じているかです。企業の経営状態が悪化したり、業界内の競争が激しくなったりすると、その企業への投資は危険だと判断され、より高い対価が求められます。

また、経済全体の状況も大きな影響を与えます。景気が悪くなると、企業業績の悪化や倒産の可能性が高まるため、危険性の高い資産には高い対価が必要となります。逆に、景気が良い時には、企業業績が安定し倒産のリスクも低くなるため、対価は低くなる傾向があります。

さらに、投資家の心理状態も無視できません。市場が活況な時は、投資家は積極的に高い収益を求め、多少の危険は厭わないため、対価は低くなることがあります。しかし、市場が不況な時は、危険を避けようとするため、より高い対価を求めるようになります。このように、危険負担に対する対価は多くの要因によって常に変動しているため、投資家はこれらの要因を注意深く分析し、適切な投資判断を行う必要があります。

| 要因 | 内容 | 対価への影響 |

|---|---|---|

| 投資家の危険認識 | 企業の経営状態、業界競争など | 危険が高いと認識されるほど高くなる |

| 経済状況 | 景気の状態 | 景気が悪いと高くなり、良いと低くなる |

| 投資家の心理状態 | 市場の活況/不況 | 活況時は低く、不況時は高くなる |

危険負担に対する対価と投資戦略

危険負担に対する対価は、投資戦略を考える上で欠かせない概念です。これは、投資家がどれだけ危険を冒すかによって、期待できる収益が変わるという考え方です。一般的に、危険を積極的に取りたい投資家は、株式などの収益性が高いとされる資産に投資する傾向があります。反対に、安定性を重視する投資家は、国債などの安全性の高い資産を選ぶことが多いです。例えば、若い世代は、将来に向けて時間があるため、比較的に危険性の高い投資に挑戦できます。一方、退職が近い世代は、資産を守ることを優先し、安全な投資を選ぶことが望ましいでしょう。また、個別の投資先を選ぶ際も、危険負担に対する対価は重要です。企業の財務状況や成長性などを考慮し、割安と判断できる投資先を見つけることが、収益を上げるための秘訣です。ただし、危険負担に対する対価はあくまで判断材料の一つです。企業の将来性や経営戦略など、様々な要素を総合的に見て、自分に合った投資戦略を立てることが大切です。

| 要素 | 詳細 |

|---|---|

| 危険負担に対する対価 | 投資家がどれだけ危険を冒すかによって期待できる収益が変わるという考え方 |

| 危険を積極的に取りたい投資家 | 収益性が高いとされる株式などに投資する傾向 |

| 安定性を重視する投資家 | 安全性の高い国債などを選ぶ傾向 |

| 若い世代 | 時間があるため、比較的に危険性の高い投資に挑戦できる |

| 退職が近い世代 | 資産を守ることを優先し、安全な投資を選ぶことが望ましい |

| 投資先選定 | 企業の財務状況や成長性などを考慮し、割安と判断できる投資先を見つける |

| 注意点 | 危険負担に対する対価は判断材料の一つ。企業の将来性や経営戦略など、様々な要素を総合的に見て、自分に合った投資戦略を立てることが大切 |

危険負担に対する対価の落とし穴

危険負担に対する対価は、投資における有益な考え方ですが、注意すべき点があります。まず、これはあくまで予想される収益であり、実際の収益を保証するものではありません。市場の変動や企業の業績不振により、期待した収益が得られないだけでなく、投資した資金を失う可能性もあります。過去のデータに基づく対価が、将来も同じように続くとは限りません。経済状況や市場の変化によって、対価も変動することがあります。投資家が対価を過大に評価すると、危険を軽く見てしまうことがあります。過去に高い収益を上げたものに対し、将来も同じように収益が上がると過信することがあります。このような過信は、過度な投資や危険な投資につながり、大きな損失を招く可能性があります。危険負担に対する対価を理解することは大切ですが、それに頼るだけでなく、常に客観的な視点を持つことが重要です。市場や企業に関する最新情報を収集し、自身の危険に対する許容度を確認しながら、慎重に投資を進めることが大切です。対価は投資判断を助ける道具の一つとして捉え、様々な情報を総合的に考慮し、賢明な判断を心がけましょう。

| ポイント | 詳細 |

|---|---|

| 予想される収益 | 実際の収益を保証するものではない |

| 元本割れのリスク | 市場の変動や企業の業績不振により、投資した資金を失う可能性 |

| 過去のデータ | 将来も同じように続くとは限らない |

| 過信のリスク | 危険を軽く見てしまうことがある |

| 客観的な視点の重要性 | 市場や企業に関する最新情報を収集し、自身の危険に対する許容度を確認 |

| 総合的な判断 | 対価は投資判断を助ける道具の一つとして捉え、様々な情報を総合的に考慮 |