指定時間差額決済とは?仕組みと影響をわかりやすく解説

投資の初心者

時点ネット決済って、難しそうな言葉ですね。具体的にどんな時に使うんですか?

投資アドバイザー

そうですね、少し専門的な言葉かもしれません。時点ネット決済は、例えば株の取引や、銀行間でお金をやり取りする際に、それぞれの機関が最終的に受け取るお金と支払うお金の差額だけをやり取りする方法のことです。

投資の初心者

差額だけをやり取りする、っていうのがよく分かりません。全部のお金をやり取りするより、何か良いことがあるんですか?

投資アドバイザー

はい、良い点がいくつかあります。例えば、何度もお金を出し入れする手間が省けますし、実際にお金を動かす量が減るので、システムにかかる負担も減らせます。結果として、効率的にお金のやり取りができるようになるんです。

時点ネット決済とは。

「投資」の分野で使用される『指定時刻相殺決済』とは、定められた時刻ごとに、各金融機関の受け取る金額の合計と支払う金額の合計を計算し、その差額のみを資金移動によって決済する方式のことです。

指定時間差額決済の基本

指定時間差額決済は、金融機関間の資金移動を効率化する仕組みです。具体的には、一日のうちで定められた時間に、各金融機関の資金の受け払い総額を計算し、その差額のみをやり取りします。これにより、個々の取引ごとに資金を移動させる手間が省け、決済にかかる費用や事務作業の負担を軽減できます。資金を効率的に活用できるため、金融システム全体の安定にもつながります。大量の取引が頻繁に行われる現代の金融市場において、その重要性は増しています。日本銀行が運営する決済システムである日銀ネットでも、主要な決済方法として採用されており、金融機関間の大規模な資金決済を安全かつ効率的に行う上で欠かせない役割を担っています。

| 項目 | 内容 |

|---|---|

| 概要 | 金融機関間の資金移動を効率化する仕組み |

| 仕組み | 定められた時間に資金の受け払い総額を計算し、差額のみをやり取り |

| メリット |

|

| 重要性 | 金融システム全体の安定に繋がり、大量取引が頻繁な現代金融市場で重要 |

| 利用例 | 日銀ネットで主要な決済方法として採用 |

差額決済の仕組み

指定時間差額決済は、金融機関間の資金移動を効率化する仕組みです。従来の決済方法では、取引ごとに資金を移動させていましたが、差額決済では、一定時間内の受け取り総額と支払い総額の差額のみを決済します。例えば、甲銀行が乙銀行に百億円支払い、乙銀行が甲銀行に八十億円支払う場合、従来の決済では百八十億円の資金移動が必要でした。しかし、差額決済では、甲銀行が乙銀行に差額の二十億円を支払うだけで済みます。これにより、資金移動の回数が減少し、事務処理の負担や費用が軽減されます。さらに、金融機関は決済に必要な資金を抑えられ、資金を有効活用できます。これは、金融機関の経営効率を高め、金融システム全体の安定につながると考えられます。

| 特徴 | 詳細 |

|---|---|

| 差額決済の仕組み | 一定時間内の受け取り総額と支払い総額の差額のみを決済 |

| 従来の決済方法 | 取引ごとに資金を移動 |

| 効果 |

|

| 例 | 甲銀行が乙銀行に100億円支払い、乙銀行が甲銀行に80億円支払う場合、差額の20億円のみ決済 |

導入のメリット

指定時間差額決済の導入は、多くの利点をもたらします。まず、資金移動の頻度を減らせるため、決済にかかる費用を大幅に削減できます。特に、取引量が多い金融機関にとっては、非常に大きな利点となります。次に、事務処理の効率化が期待できます。個別の取引ごとの決済処理が不要になるため、事務作業の負担が軽減され、人的資源をより専門的な業務に集中させることができます。

さらに、決済に関する危険性の軽減にもつながります。個々の取引ごとに決済を行う場合、取引先の金融機関が決済できなくなった場合、自社の資金回収が遅れる可能性があります。しかし、指定時間差額決済では、差額のみを決済するため、万が一、取引先の金融機関が決済不能になった場合でも、影響を最小限に抑えることが可能です。また、資金を効率的に活用できます。決済のために準備しておくべき資金の量を減らすことができるため、余った資金を他の運用に回すことができ、収益を増やす機会を広げられます。

これらの利点は、個々の金融機関だけでなく、金融システム全体にとっても非常に重要です。指定時間差額決済の普及は、金融市場の効率性を高め、安定性を強化し、最終的には経済全体の発展に貢献すると言えるでしょう。

| 利点 | 説明 |

|---|---|

| 費用削減 | 資金移動の頻度を減らし、決済にかかる費用を削減 |

| 事務処理の効率化 | 個別の取引ごとの決済処理が不要になり、事務作業の負担を軽減 |

| 決済リスクの軽減 | 差額のみを決済するため、取引先の決済不能時の影響を最小限に抑制 |

| 資金効率の向上 | 決済準備資金の削減により、余剰資金を他の運用に活用可能 |

金融システムへの影響

指定時間差額決済は、金融の仕組み全体に広範囲な影響を与えます。まず、決済の効率が上がることで、金融市場が活発になります。迅速で効率的な決済の仕組みは、金融機関同士のお金の移動を円滑にし、取引の機会を増やして、市場の流動性を高めます。次に、決済に伴う危険が減ることで、金融システムの安定性が向上します。万が一の事態が起こった場合でも、被害を最小限に抑えることができるため、金融機関や市場参加者の信用を維持できます。さらに、お金の効率的な活用は、金融機関の利益を増やし、結果として金融サービスの質の向上にもつながります。金融機関は、余ったお金を新しい商品やサービスの開発に使い、顧客の要望に応じた多様な金融商品を提供できます。また、指定時間差額決済は、中央銀行がおこなう金融政策の効果を高めることも期待できます。お金の移動が円滑になることで、金融政策の効果がより迅速かつ確実に経済全体に浸透し、経済の安定した成長に貢献すると考えられます。このように、指定時間差額決済は、金融システムの効率性、安定性、健全性を高めるために不可欠な要素であり、その重要性は今後ますます高まっていくでしょう。

| 影響 | 詳細 |

|---|---|

| 金融市場の活性化 | 決済効率の向上による取引機会の増加と市場流動性の向上 |

| 金融システムの安定性向上 | 決済リスクの軽減による信用維持と被害の最小化 |

| 金融サービスの質向上 | 金融機関の利益増加による新商品・サービス開発 |

| 金融政策の効果向上 | 円滑な資金移動による金融政策の迅速かつ確実な浸透 |

利用上の注意点

指定時間差額決済は利便性が高い反面、注意すべき点があります。まず、各金融機関は、決済時間までに必要な資金を準備しなければなりません。差額決済でも、支払いが発生する際は、その金額を確実に決済できるよう備えが必要です。資金不足は決済遅延を引き起こし、他の金融機関や市場全体に影響を及ぼす可能性があります。

次に、決済システムへのセキュリティ対策は徹底しましょう。電子的なシステムを利用するため、不正アクセス等のリスクがあります。厳重なセキュリティ対策でシステムを保護することが重要です。また、システム障害時の対応策も整備しておきましょう。障害発生で決済が滞ると、市場に混乱が生じる可能性があります。迅速な復旧体制やバックアップシステムを整備し、障害発生時にも円滑な決済を維持できるように備えましょう。

さらに、法令遵守は不可欠です。金融関連の法令や規則を常に遵守し、適切な運用を行いましょう。これらの注意点を踏まえ、適切な管理体制を構築することで、指定時間差額決済の利点を最大限に活かし、安全かつ効率的な金融取引を実現できます。

| 注意点 | 詳細 | 対策 |

|---|---|---|

| 資金準備 | 決済時間までに必要な資金を準備する必要がある。 | 支払い金額を確実に決済できるよう備える。 |

| セキュリティ対策 | 不正アクセス等のリスクがある。 | 厳重なセキュリティ対策でシステムを保護する。 |

| システム障害対策 | システム障害で決済が滞る可能性がある。 | 迅速な復旧体制やバックアップシステムを整備する。 |

| 法令遵守 | 金融関連の法令や規則を遵守する必要がある。 | 適切な運用を行う。 |

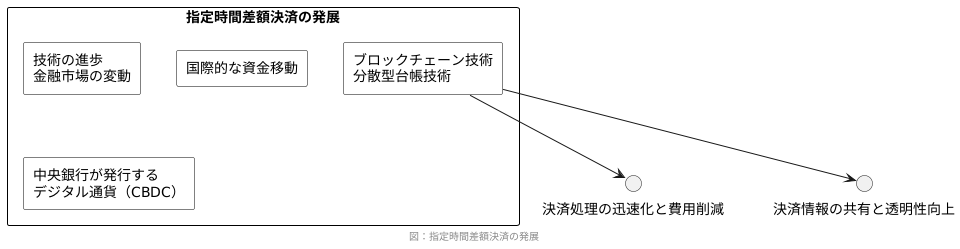

今後の展望

指定時間差額決済は、技術の進歩や金融市場の変動とともに、今後ますます発展していくと考えられます。近年注目されているのは、ブロックチェーン技術や分散型台帳技術といった新しい技術です。これらの技術を利用することで、決済業務の効率化や透明性の向上が期待されています。

例えば、ブロックチェーン技術を使うことで、決済処理をより速く行い、費用を抑えることができます。また、分散型台帳技術を活用すれば、決済に関わる情報を関係者間で共有し、透明性を高めることが可能です。国際的な資金移動においても、指定時間差額決済の活用が期待されています。国や地域を越えて資金を移動する際には、通貨換算や法規制の違いなど、多くの課題があります。しかし、指定時間差額決済を国際的な決済システムに導入することで、これらの問題を解決し、より迅速で効率的な国際決済を実現できる可能性があります。さらに、中央銀行が発行するデジタル通貨(CBDC)の発行も、指定時間差額決済に大きな影響を与えるかもしれません。CBDCが普及すれば、指定時間差額決済においても、CBDCを活用した決済が一般的になる可能性があります。このように、指定時間差額決済は、技術革新や金融市場の変化に対応しながら、今後も進化を続け、金融システムの効率性を高めることに貢献していくでしょう。